地址:深圳市罗湖区桂园街道深南东路5002号地王大厦62楼09-01室

行业资讯

普华永道:基础设施领域公募REITs首批试点项目落地,应势而动助推形成市场规模

继《关于推进基础设施领域不动产投资信托基金(REITs)试点相关工作的通知》(证监发[2020]40号)及《公开募集基础设施证券投资基金指引(试行)》(证券监督管理委员会公告[2020]54号)发布后,证券业协会、沪深证券交易所于2021年1月29日正式公布了公募REITs业务的配套规则。同时,随着交易系统技术方面工作的稳步推进,沪深证券交易所于2021年4月起正式接收基础设施公募REITs项目的申报。据悉,已接收的项目不仅包括传统基础设施项目,也涵盖了产业园区项目。目前,首批公募REITs已通过审核并预

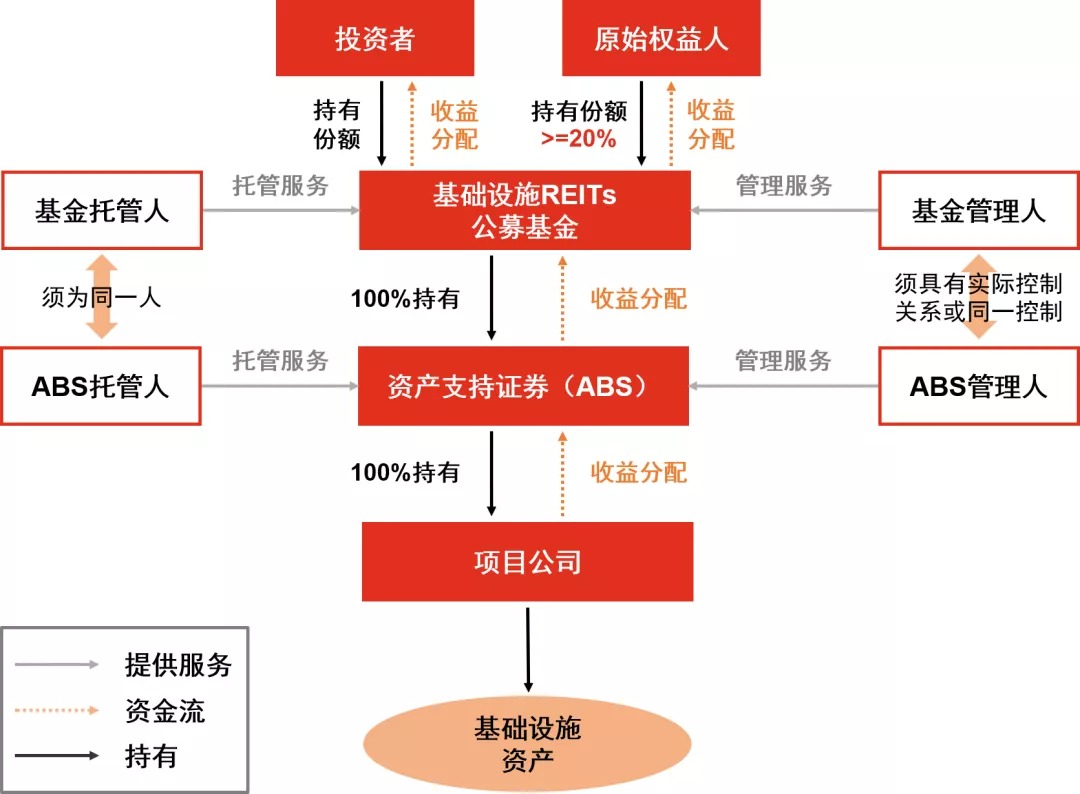

公募REITs基本架构

《指引》的出台已正式确定了基础设施公募REITs的运营模式2(即公募基金+资产支持证券(ABS))。根据《指引》,公募REITs的基本产品架构简单示意图如下:

公募REITs涉税分析

REITs的运作过程通常可划分为设立环节、持有环节和退出环节;不同环节还可能涵盖多种交易方式及路径,普华永道将结合现有税收政策对REITs产品生命周期的关键环节涉税处理进行分析。

01 REITs产品设立阶段

通常,REITs产品的原始权益人在确定拟入池的底层资产后,需将该底层资产的所有权转让至REITs产品架构中。一般而言,底层资产转让主要采取两种方式:资产交易方式或股权交易方式。资产交易方式即由原始权益人直接将资产转让至公募REITs 设立的项目公司;而股权收购方式则由原始权益人将持有资产的项目公司转让至公募REITs 架构下。在设立阶段,底层资产的权属转移通常会产生较高的税收负担,且部分税务处理和实践操作存在颇具争议之处,具体而言:

资产交易方式下,适用整体转让不征增值税存在不确定性

根据财税[2016]36号文的规定,在资产重组过程中,通过合并、分立、出售、置换等方式,将全部或者部分实物资产以及与其相关联的债权、负债和劳动力一并转让给其他单位和个人,其中涉及的不动产、土地使用权转让行为不征增值税。但如何符合重组过程整体转让的相关要求,在实操中存在争议和不确定性。

资产交易和股权交易方式下,均可能存在土地增值税纳税义务

原始权益人可能需要将涉及土地等资产剥离至项目公司。根据《财政部、税务总局关于继续实施企业改制重组有关土地增值税政策的通知》(财税[2018] 57号)的相关规定,以房地产作价入股进行投资,将房地产转移、变更到被投资的企业,暂不征土地增值税。但需要注意的是,此项规定并不适用于房地产开发企业。对持有优质基础设施类资产同时也具备房地产开发资质的企业,可能会被划归为房地产开发企业而无法享受上述优惠。该政策已于2020年12月31日到期,政策能否得以延续,以及能否将房地产企业纳入享受优惠的主体,仍有待观望。

股权交易方式下,原始权益人可能无法适用企业所得税递延税务处理

考虑到搭建公募REITs架构的需要,原始权益人需要先在重组过程中100%处置其持有项目公司股份,而根据《指引》的相关要求,原始权益人及其同一控制下的关联方持有REITs基金份额比例不得低于20%。虽然从业务实质角度出发,原始权益人在发行REITs过程中标的资产的经济业务没有发生变化,其根本目的是获得融资,但现行税法下,原始权益人此行为会被判定为资产或股权的真实出售,无法适用企业所得税特殊性税务处理(即递延税务处理),原始权益人需要按照公允价值就资产或股权转让所得缴纳企业所得税,会产生一定的税务成本。

02 REITs产品运营阶段

公募REITs 通过项目公司持有和运营基础设施底层资产。在国内“公募基金+资产支持证券+项目公司”的结构下,通常存在投资者、封闭式证券投资基金、专项计划和项目公司四个层级。REITs产品存续期间,项目公司需要将取得的运营收益等,通过资产支持证券、公募基金分配给公募REITs的投资者,鉴于公募REITs尚不具备针对性的税收政策,其目前的税务处理基本借鉴了现有的信托、基金相关政策,税务影响及考量具体包括:

项目公司层面

项目公司需要就其取得的运营收益,缴纳企业所得税、增值税及附加、印花税、房产税、城镇土地使用税等。项目公司的运营收益涉及的税负较重,虽存在部分针对基础设施的税收优惠政策,例如从事国家重点扶持的公共基础设施项目的企业、饮水工程运营管理单位、从事污染防治企业的企业所得税减免,但相关税收优惠政策仅限于部分行业,难以使本次纳入试点范围的项目类型均有所受惠。

此外,在部分REITs产品设计中,会构建“股+债”的模式,项目公司股东可以通过债权利息的方式取得收入。在此种架构下,首先要考虑企业关联借款费用的资本弱化规定,关联方债权性投资与其权益性投资比例超过2:1的部分的利息费用将会面临不能在企业所得税税前扣除的风险。其次,还需关注项目公司支付利息费用的利率水平,利率水平高于同类同期金融企业贷款利率水平的部分也无法在企业所得税税前扣除。

资产支持证券层面

增值税处理方面,根据营改增之后一系列文件的规定(财税[2016]36 号文、财税[2016]140 号文、财税[2017]56 号文),资管产品(含资产支持证券及公开募集证券投资基金)取得的保本收益需缴纳增值税,按3% 的征收率简易征收,资管产品管理人为增值税纳税人;若取得的收益并非保本收益,则无需缴纳增值税。

企业所得税处理方面,资产支持证券可以借鉴信贷资产证券化的税务处理,根据财税[2006]5号文的规定,信托项目收益在取得当年向资产支持证券的机构投资者分配的部分,在信托环节暂不征收企业所得税。

公募基金层面

公募基金层面取得分配收入的增值税处理与上述资产支持证券层面一致。根据财税[2008]1号文关于鼓励证券投资基金发展的优惠政策规定,公募基金的股息、分红收入和证券买卖差价收入,均暂不征收企业所得税。

REITs投资人层面取得的REITs基金分配收入

企业投资者可依据财税[2008]1号文适用鼓励证券投资基金发展的优惠政策,暂不就其取得的分配收益缴纳企业所得税。

03 REITs产品退出阶段

退出阶段的税收影响取决于退出安排,退出方式通常包括通过二级市场交易完成,以及资产出售。

-

二级市场交易:国际主流REITs 以公开发行、永续交易的权益性证券为主,与股票相似,投资人除了发行期认购之外,可以通过二级市场进行买入和卖出交易,投资者的退出可通过二级市场交易完成。根据财税[2002]128号文和上述增值税相关文件,个人投资者在转让公募基金时,均不需要缴纳增值税和个人所得税;而企业投资者需就转让差价缴纳增值税和企业所得税。

-

资产出售:出售方式可以是资产转让、项目公司股权转让等。若通过转让项目公司股权或直接进行资产出售,则与前述设立时的情形类似,可能就该交易再次缴纳资产入池时适用的增值税、土地增值税和企业所得税等。